Итоговый утвержденный бюджет компании состоит из многочисленных операционных и функциональных бюджетов. Важное место в практике управления компанией через бюджеты занимает функциональный бюджет привлечения заемных средств. Давайте вместе приступим к его формированию.

Целый мир отступает, чтобы дать дорогу тому, кто знает, куда он идет.

Дэвид Стар Джордан

Поскольку формирование бюджета привлечения заемных средств является составной частью бизнес-процесса бюджетирования, проследим всю цепочку работ.

Больше статей на тему бюджетирования, читайте по этому тегу.

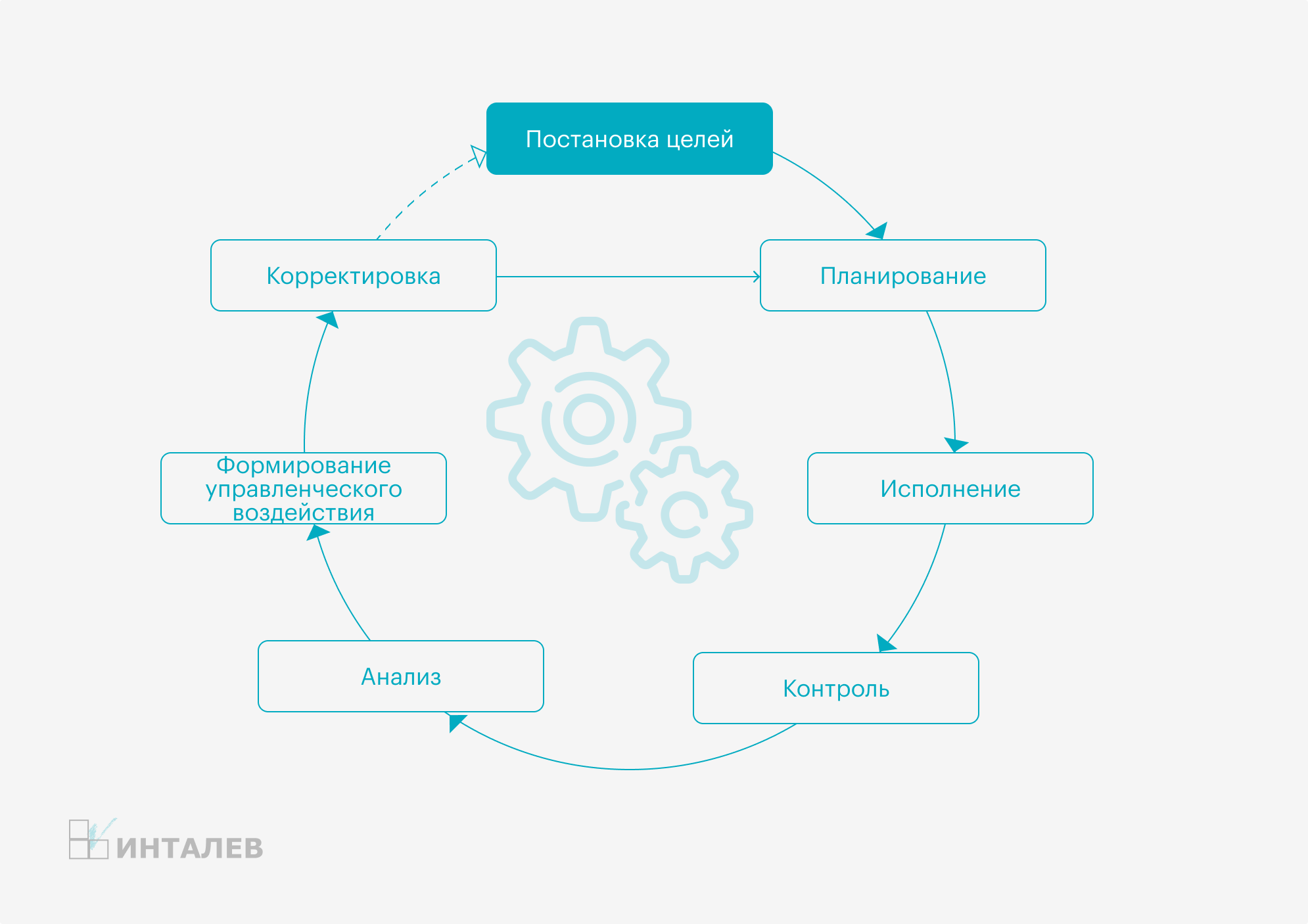

Первый этап работы - это разработать и поставить цели на уровне Компании. Цели должны быть установлены, исходя из миссии и ценностей компании, ориентиров и принципов ведения бизнеса.

После этого можно переходить к следующему этапу - планировать как мы будем поставленных целей достигать. Этапы полного цикла управления показаны на рис.1. Цикл управления.

Планирование может быть долгосрочным (стратегическое планирование) - разработка концепции развития компании и долгосрочных планов (3-5 и более лет) по достижению поставленных целей.

Или оперативным (год, квартал, месяц) – бюджетное планирование. То есть к формированию годового бюджета компании мы переходим после определения стратегических целей.

Часто можно столкнуться с отказом разработки стратегии под предлогом, что «стратегия уже есть». И очень часто стратегия действительно есть, только не всегда она бывает сформулирована настолько четко, чтобы ее можно было использовать для построения бюджета.

При этом, это крайне важно для обратной связи: если результаты анализа показывают, что бюджет в текущих условиях выполнить невозможно, то должен встать вопрос об изменении стратегии, для которой этот бюджет составлялся или о привлечении кредитных средств для достижения поставленных стратегических целей.

Таким образом, несмотря на то, что бюджетирование является самым нижним уровнем планирования, оно отвечает за реализацию стратегии, эффективность текущей производственно-финансовой деятельности и за обратную связь в системе управления компанией.

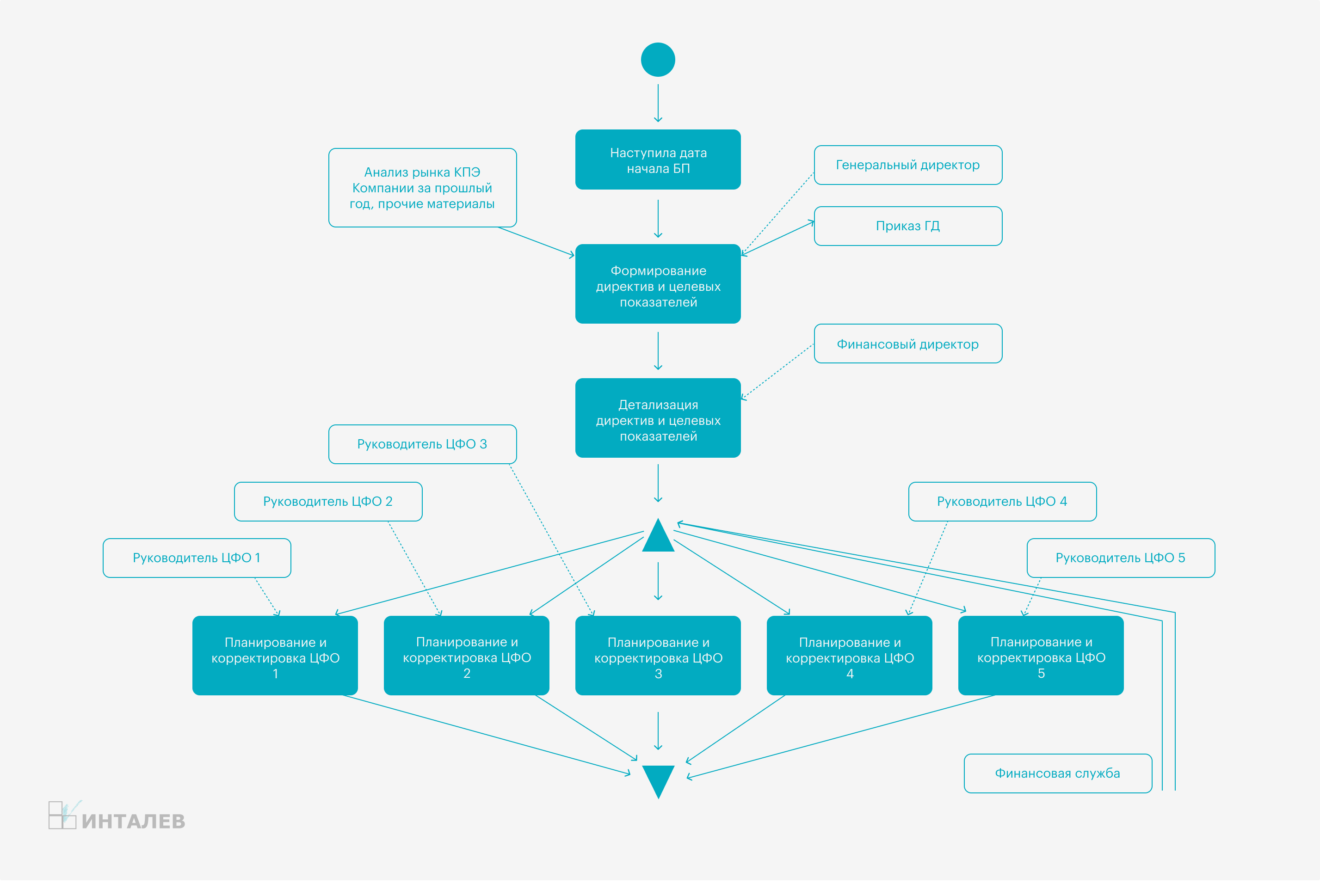

Заманчива и привлекательна идея скопировать бюджеты прошлого года и прибавить значение коэффициента инфляции на планируемый период (источники МЭР, Росстат), но нам интересно получить эффективный инструмент для управления, поэтому коротко о верхних уровнях полноценной схемы процесса бюджетирования (см. рис.2.):

- Количественные параметры целей и стратегии становятся ориентирами для установления плановых показателей деятельности компании.

- Опираясь на эти ориентиры, каждое ЦФО формирует по статьям свои бюджеты, формируются операционные бюджеты и функциональные бюджеты. Последовательность или параллельность работ по формированию бюджетов зависит от задающего бюджета.

Главное при формировании бюджетной структуры – выбор задающего бюджета. У кого то это может быть бюджет производства: если выпуск продукции ограничен его возможностями, тогда все остальные: и бюджет закупки бюджет продаж станут производными. У кого то может стать задающим бюджет закупок, поскольку может быть ограничен объем закупки у поставщика, а у кого то – бюджет продаж, поскольку могут быть ограничения по рынку.

- На уровне компании (группы компаний) эти бюджеты консолидируются, что образует три основных бюджета: Бюджет движения денежных средств (БДДС), Бюджет доходов и расходов (БДР), Бюджет Баланса.

- Анализ и согласование бюджетов соответствующими специалистами и руководителями.

- Корректировки бюджетов.

- Утверждение бюджетов генеральным директором (Советом директоров).

На уровне анализа и согласования консолидированных бюджетов приступаем к формированию бюджета привлечения заемных средств. Для этого нам нужен БДДС, а именно значение чистого денежного потока.

Чистый денежный поток включает в себя поступления денежных средств и выплаты по всем видам деятельности компании: операционной, инвестиционной, финансовой.

ЧДП = поступления денежных средств – выплаты денежных средств

Компания, которая планирует работать эффективно, должна иметь чистый денежный поток нулевым или минимально положительным. Также желательно, чтобы денежный поток от операционной деятельности был положительным и перекрывал отрицательные денежные потоки от финансовой и инвестиционной деятельности.

Отрицательный денежный поток от операционной деятельности свидетельствует о том, что основная деятельность является неэффективной и приводит к «вымыванию» из компании средств. Такую деятельность следует или оптимизировать, или отказаться от нее. Денежный поток от инвестиционной деятельности может быть отрицательным, ибо инвестирование является отвлечением ресурсов компании для развития бизнеса и получения больших выгод в долгосрочном периоде.

Таким образом, основные мероприятия в части составления бюджета привлечения заемных средств:

- Анализируем значение планового чистого денежного потока от операционной и инвестиционной деятельности.

- Вносим или не вносим корректировки в бюджеты по результатам анализа.

- Далее планируем поступления денежных средств и выплаты по финансовой деятельности в части расчетов по текущим активам и обязательствам, заключенным договорам на срок планирования - по полученным кредитам и займам, по выданным займам, по размещенным депозитам, дивидендам и прочим финансовым операциям.

- Если значение рассчитанного планового общего ЧДП < 0, то планируем получение новых кредитов и займов на сумму дефицита денежных средств.

И конечно не забываем провести анализ возможных источников финансирования.

Ведь привлеченные заемные средства должны быть экономически выгодными для вашей компании.