Сколько времени вам понадобится, чтобы узнать об остатках денежных средств? А сколько времени и сил тратит финансовый отдел, чтобы выяснить, на что была израсходована та или иная сумма? Уверены ли вы в правдивости получаемых отчетов? Если есть трудности, мы готовы поделиться опытом и наработками.

Идея найти эффективный инструмент для управления денежными средствами возникла в процессе работы на различных предприятиях. Можно привести много примеров того, как появление отчета о движении денежных средств помогало финансовым директорам высвободить время для анализа и принятия решений и избавляло от необходимости бесконечно перестраивать отчеты, засиживаясь на работе.

Зачем нужны отчеты о движении денежных средств?

Пример 1 Производственное предприятие

Финансовый директор тратит 80 % времени на отчеты о том, сколько сейчас денег на расчетных счетах и в кассах. Делает он это весьма оригинально, открывая систему «клиент-банк» и разнося суммы по назначениям. Вопросы по остаткам возникают часто, времени тратится много, ночные смены влияют на производительность и внимательность финансового директора. В результате сверки данных отчетов с данными «клиент-банка» обнаружены значительные расхождения.

Пример 2 Торгово-производственное предприятие

Рабочий день финансового директора наполнен счетами на оплату. Каждые 20 минут кому-то за что-то нужно заплатить. Чаще всего процедура такова: позвонить бухгалтеру по банку, узнать остатки, подписать счет, дать задание бухгалтеру оплатить. Счетов много, рабочий день занят. Генеральный директор периодически просит отчет, его составляет вся бухгалтерия. В итоге были обнаружены расчетные счета, которые в отчет не попали.

Пример 3 Спортивный комплекс

Финансовый отдел работает по 16 часов в сутки, рассчитывая остатки денежных средств в разрезе поступлений (эти купюры нам отдали за тренировки, а эти – за сауну). Часто отчеты ничего общего с реальностью не имеют.

Это лишь небольшая часть того, что приходится наблюдать. Кто виноват в данной ситуации? К сожалению, руководители.

Они либо не могут правильно организовать рабочий процесс, либо ставят такие задачи, правильное решение которых либо требует очень много времени (а значит бессмысленно) или невозможно.

Давайте проведем ревизию вашего инструмента по управлению денежными средствами и попытаемся навести в нем порядок.

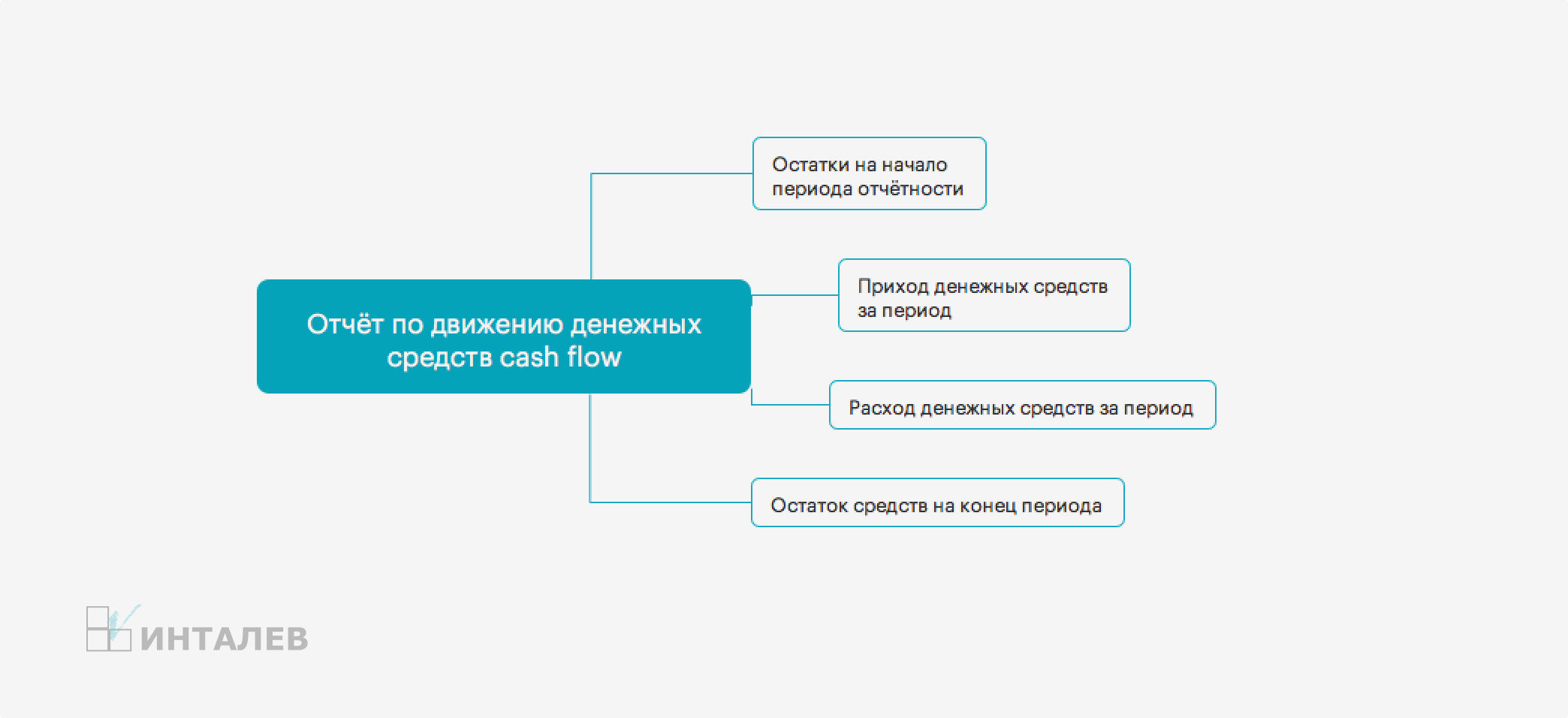

Отчет о движении денежных средств (cash flow)

Для начала нужно определиться какой результат и какие данные вы хотите видеть в отчете. От ваших ответов будет зависеть весь процесс учета.

Часто бывает, что руководители подразделений и руководитель всей компании используют разные формы отчетности. Из-за этого растет время на подготовку отчета, чаще встречаются ошибки и данные могут не сходиться.

По этим причинам очень важно выбрать единую форму отчета и использовать только ее. Это позволит сэкономить время, деньги, силы и послужит вкладом в формирование культуры отчетности в компании.

Важно! Часто в компании путают деньги и затраты. Мы будем говорить только о денежном потоке, и до начала разработки отчета все должны понимать это одинаково. Описывая один из шагов, мы остановимся на этом моменте более подробно.

Итак, чтобы вы хотели видеть в отчете по деньгам?

Основа отчета это:

- остатки на начало периода отчетности;

- приход денежных средств за период;

- расход денежных средств за период;

- остаток на конец периода.

Приход и расход (обороты) желательно расшифровать более детально (за что получили деньги, на что потратили).

Пример отчета ДДС cash flow (кэш флоу)

Простейший отчет по движению денежных средств может иметь такой вид.

|

Остаток денежных средств на начало периода Поступления за период Поступления от реализации Взносы учредителей Выплаты за период Оплата товаров поставщикам Оплата коммунальных услуг Выплата заработной платы Остаток денежных средств на конец периода |

2 ООО 8 ООО 3 ООО 5 ООО 3 500 1 500 700 1 300 6500 |

В данном отчете есть сроки, которые должны быть всегда (остатки, поступления, за период, выплаты за период), и сроки, которые меняются в зависимости от ситуации.

Если, скажем, в выбранном периоде не выплачивалась заработная плата, то соответствующей строки в отчете быть не должно.

Структуру отчета не стоит изменять, а статьи ДДС могут дополняться в процессе деятельности. Такой подход очень удобен, поскольку не перегружает отчет лишней информацией (если движений по статье не было, в отчет она не попадает).

В то же время нужные показатели всегда будут выводиться (даже если за период не было выплат, строка в отчете будет).

Таким образом, надо решить две задачи:

- сформировать структуру отчета ДДС;

- составить список статей движения денежных средств.

Структура отчета по движению денежных средств

Чтобы отчет по ДДС был полным и отвечал на большинство вопросов, нужно продумать ряд моментов.

- Виды денежных средств в отчете

Важно понять, какие денежные движения (остатки) будут отражаться в отчете: наличные, безналичные или сразу оба. Возможно, вид денежных средств должен быть в колонках отчета, т. е. по каждой строке можно будет увидеть наличную и безналичную сумму.

|

Наличные |

Безналичные |

|

|

Остаток денежных средств на начало периода Поступления за период Поступления от реализации Взносы учредителей Выплаты за период Оплата товаров поставщикам Оплата коммунальных услуг Выплата заработной платы Остаток денежных средств на конец периода |

2 ООО 8 ООО 3 ООО 5 ООО 3 500 1 500 700 1 300 6500 |

5800 9000 9000 7300 2000 300 5000 7500 |

- Чистый денежный поток (ЧДП)

Чаще всего такую строку вводят в отчет, чтобы рассматривать динамику движения денег.

- Потоки по разным видам деятельности

Детализация денежного потока по основной, инвестиционной, финансовой и прочей деятельности позволяет понять, какие именно деньги мы тратим. Лучше всего, конечно, тратить основные. Тогда форма отчета может иметь такой вид.

|

Остаток денежных средств на начало периода |

2000 |

||

|

ЧДП |

9280 |

||

|

ЧДП по основной деятельности Поступления по основной деятельности Поступления от реализации основной группы товара Поступления от реализации комиссионного товара Выплаты по основной деятельности Оплата товаров поставщикам Выплата заработной платы ЧДП по финансовой деятельности Поступления по финансовой деятельности Получение кредита Выплаты по финансовой деятельности Погашение тела кредита Погашение процентов по кредиту |

-400 700 200 500 1100 700 400 9680 10000 10000 320 300 20 |

||

|

Остаток денежных средств на конец периода |

11280 |

||

- Подотчетные средства

Нужно определиться, считаются ли деньги, выданные под отчет, выбывшими из общей денежной массы предприятия.

Тут может быть две ситуации:

4.1) деньги передаются под отчет и считаются окончательно потраченными. Тогда в отчете эта сумма проходит в строке «Выплаты», и никто о ней больше не вспоминает. Если часть подотчетных средств будет возвращена, то она пройдет в строке «Поступления»;

4.2) деньги передаются под отчет, но еще не считаются окончательно израсходованными. Тогда подотчетное лицо можно учитывать как отдельную кассу, и в отчете нужно отражать сумму в подотчете. В строку «Выплаты» сумма попадет только в момент авансового отчета.

Выбор варианта зависит от метода работы с деньгами. Например, если на предприятии принято, что руководителям выдается какая-то сумма «на представительские расходы» и только потом они отчитываются о реальных затратах, то подойдет второй вариант. Если же деньги выдаются строго на определенные нужды и редко бывает сдача, то лучше воспользоваться первым вариантом. Впрочем, многое зависит от даты, которую хочется видеть в отчете, ведь при втором варианте, пока подотчетник не отчитается, сумма в выплаты не попадет.

Еще один вопрос по подотчету — назначение денег. Тут тоже возможно два варианта:

4.3) деньги, передаваемые под отчет, фиксируются в статье «Передача денег под отчет». И только в момент авансового отчета указывается, на что они были потрачены;

4.4) деньги выдаются на конкретные цели, и в момент авансового отчета их назначение меняться не может. Если подочетник получил деньги на одно, а потратил на другое, то он должен вернуть деньги и получить их уже на другие цели.

Ответить на вопрос «что выбрать?» можно, проанализировав сам процесс выдачи денег. Если в компании принято принимать выплаты «как есть», т. е. по факту (в небольших компаниях часто так и есть), то первый вариант — ваш выбор, если же перед тем, как потратить деньги нужно утвердить сумму и назначение платежа, то подойдет только второй вариант.

Если говорить о правильности, то предпочтительней комбинация 4.1. + 4.4. Этот вариант говорит о высокой кассовой дисциплине, а ведь руководителю этого так хочется, правда?

- Оформление возврата денежных средств

Например, компания оплатила счет поставщику, а потом оказалось, что заплачено больше, чем положено, и поставщик вернул разницу. Это возврат выплаты или поступление? Или мы получили деньги от покупателя, а потом расторгли с ним отношения? Это можно оформить как уменьшение поступлений (поступления со знаком минус) или как выплату. Чаще всего такие возвраты уменьшают выплаты (поступления), но компания может оформлять эти операции по своим правилам. Некоторые, например, делают отдельные строки отчета для возвратов по каждому виду деятельности.

- Нужны ли в отчете краткосрочные кредиты и овердрафты?

Обычно такую информацию не выводят в отчет по движению денежных средств. Но если компания активно пользуется овердрафтами, то ее руководителю будет интересно видеть, сколько кредитных денег было потрачено или сколько надо вернуть в самом ближайшем будущем.

Бывают ситуации, когда банк заключает договор на автоматическое открытие кредитной линии при недостатке средств на основном расчетном счете. Тогда в момент недостачи денежных средств банк открывает кредитную линию, а как только деньги появляются, кредит автоматически гасится. Если такой договор заключен, в отчете очень хорошо было бы видеть сумму кредита, чтобы правильно планировать выплаты.

Руководители компаний часто хотят видеть в отчете рядом с остатком денежных средств на начало периода остаток по кредитной линии. Так можно понять, сколько еще, кроме личных денежных средств, можно потратить.

Если вы решили, что информация по овердрафтам и краткосрочным кредитам нужна в отчете, то и учет должен быть построен соответствующим образом, т. е.:

- надо знать объем кредитной линии по каждому расчетному счету;

- под такие операции должны быть выделены отдельные статьи движения денег, например, «Возврат денег по овердрафту»;

- операции получения и возврата кредита (овердрафта) должны четко идентифицироваться.

Пример отчета о кредитах предприятия

Отчет о кредитах может выглядеть следующим образом.

|

Остаток денежных средств на начало периода |

5000 |

||

|

Собственные средства |

2000 |

||

|

Неиспользованный кредитный лимит |

3000 |

||

|

ЧДП |

15000 |

||

|

ЧДП по краткосрочным кредитам |

-200 |

||

|

Использовано кредитных средств Возвращено кредитных средств |

1400 1200 |

||

|

Остаток денежных средств на конец периода |

19800 |

||

|

Собственные средства Неиспользованный кредитный лимит |

17000 2800 |

||

- Деньги в пути

Иногда бывает, что деньги «ушли» из одной кассы, а в другую не «пришли». Например, эти кассы территориально разделены, да мало ли что может произойти, пока кто-то везет их из пункта А в пункт Б. Тогда логично ввести такое понятие, как деньги в пути и добавить соответствующую строку в отчете. Для маленьких компаний с двумя кассами это не имеет смысла. Но если компания большая, лучше четко контролировать, где сейчас находятся деньги и, конечно, кто за них в пути отвечает. Как вы понимаете, операции должны оформляться с учетом денег «между» местами хранения.

- Перемещения

Как часто они происходят? Если время от времени, то отчет можно не менять. А если перемещения случаются довольно часто (инкассация, обналичивание, перемещение из кассы в кассу и т. д.), то обороты станут неоправданно большими. Поэтому лучше выделить перемещение в отдельную строку отчета — оборот мы не теряем, но и понимаем, что это не приход или выплаты.

Мы перечислили основные нюансы, о которых желательно не забывать при разработке структуры отчета. Но у каждой компании может быть своя особенность, и ее обязательно нужно отразить в отчете. Тогда его форма может измениться. Главное помнить, что информацию для отчета сначала нужно собрать.

Пример формы отчета по движению денежных средств (ДДС) на предприятии

Итак, после анализа особенностей движения денежных средств на предприятии структура отчета может быть следующей.

|

Остаток денежных средств на начало периода |

||||

|

Собственные средства Неиспользованный кредитный лимит Деньги в пути |

||||

|

ЧДП |

||||

|

ЧДП по основной деятельности |

||||

|

Поступления по основной деятельности Выплаты по основной деятельности |

||||

|

ЧДП по финансовой деятельности |

||||

|

Поступления по финансовой деятельности Выплаты по финансовой деятельности |

||||

|

ЧДП по инвестиционной деятельности |

||||

|

Поступления по инвестиционной деятельности Выплаты по инвестиционной деятельности |

||||

|

ЧДП по прочей деятельности |

||||

|

Поступления по прочей деятельности Выплаты по прочей деятельности |

||||

|

ЧДП по перемещениям |

||||

|

Поступления по перемещениям Выплаты по перемещениям |

||||

|

ЧДП по краткосрочным кредитам |

||||

|

Использовано кредитных средств Возвращено кредитных средств |

||||

|

Остаток денежных средств на конец периода |

||||

|

Собственные средства Неиспользованный кредитный лимит Деньги в пути |

||||

После того, как структура отчета зафиксирована, нужно решить — как будем анализировать каждую из строк, т. е. в каком разрезе рассматривать каждую цифру.

Очень важно определиться с этим до начала операций, иначе придется классифицировать каждую из них задним числом, а это не всегда возможно. К примеру, поначалу детализация остатков наличных денежных средств до касс была не нужна. Если в отчете такая информация не будет отражаться, указывать ее в операциях тоже нет смысла. Через год руководитель захотел посмотреть оборот по каждой кассе, и теперь дать ему такой отчет будет достаточно сложно. А кто вспомнит, из какой кассы выдавались деньги на представительские расходы три месяца назад? Этот пример еще раз показывает, что структура отчета — основа учета, и ее надо тщательно продумывать.

Итак, составляем таблицу 1, где напротив каждой строки отчета нужно указать аналитические разрезы.

|

Таблица 1 |

|

|

Строка отчета |

Аналитические разрезы |

|

Остаток денежных средств на начало периода |

Кассы, расчетные счета, юридические лица |

|

Поступления за период |

Статьи ДДС, клиенты |

|

Выплаты за период |

Статьи ДДС, клиенты, кассы |

|

Остаток денежных средств на конец периода |

Кассы, расчетные счета, юридические лица |

Аналитические разрезы — это списки (справочники), которые должны быть едиными для всех пользователей отчетности. Если, скажем, каждый бухгалтер, называет клиента по-своему, то никогда не получится сравнить данные разных периодов или свести все выплаты конкретному клиенту.

Еще хуже, когда существует клиент «Конечный покупатель», и все операции оформляются на него, а вот в примечании пишется «Отдала А. С.» (да, и такое бывает).

Если вдруг директор захочет узнать, сколько же денег мы отдали этому самому А. С., пол-офиса героически останется в ночную смену.

Героизм — это, конечно, хорошо, но лучше составить правила по ведению каждого аналитического разреза и назначить ответственного за их выполнение.

Статьи движения денежных средств

Очень важно составить единый список назначений платежа и пользоваться только ним. Такой перечень должен быть понятен всем, и как выбирать статью, на которую относить выплату (поступление), должно быть ясно. Иначе отчетность может быть недостоверной.

Где взять данные для составления списка? Всё зависит от состояния дел на данный момент. Если в компании уже существует определенный перечень статей (возможно, это строки в отчетности Excel), можно воспользоваться им. Если же такого перечня нет, возможны два варианта:

- доработать стандартный перечень (статьи, которые бывают у многих) — дополнить, расширить, что-то убрать; составить перечень хозяйственных операций, касающихся денег, и под каждую операцию прописать возможные статьи.

- Второй способ — самый трудоемкий, но наиболее полный. Если вы выбрали его, нужно составить таблицу 2 приблизительно такого вида:

|

Таблица 2 |

|

|

Хозяйственная операция |

Статьи |

|

Оплата поставщику |

Закупка материалов на производство Закупка товаров у отечественных поставщиков Закупка товаров у импортных поставщиков Оплата услуг по маркетинговым исследованиям и др. |

|

Оплата покупателем |

Оплата ватрушек Оплата пончиков Оплата доставки товара и др. |

После этого проверьте весь список статей движения денежных средств на следующие параметры:

- Насколько просто разделить операции по статьям.

Часто компании хотят делить выплаты очень детально. Это приводит к тому, что учет становится трудоемким, громоздким, дорогим и занимает неоправданно много времени. Планируя статьи отчета, нужно задавать себе вопрос: что это даст? Какие выводы будут сделаны исходя из того, что за продукт А нам заплатили больше, чем за продукт Б? Чтобы убедиться, что надо быть аккуратными в составлении перечня статей, рассмотрим такой пример.

Пример 4

01.02.2020 г. продано 15 воздушных шаров на 1500 руб., а 25.02.2020 г. — 10 воздушных шаров и 17 хлопушек на 3870 руб. (всего). Все продажи были с отсрочкой платежа. Директор решил, что в отчете по деньгам нужно показать отдельно, сколько денег пришло от продажи шариков, а сколько от продажи хлопушек. Для этого было создано две статьи — «Оплата шариков», «Оплата хлопушек». 26.12.2020 г. клиент уплатит 2000 руб. Какую статью указать бухгалтеру?

Что оплачивает клиент: первую покупку или частично вторую? Если первую и частично вторую, то 500 руб. вносят за шарики или хлопушки? Какая статья будет указана? Правильно, первая попавшаяся! Поэтому укрупняйте статьи и всегда продумывайте их деление.

- Соответствуют ли статьи структуре отчета о движении денежных средств

В статьях отчета необходимо отражать все нюансы финансовой деятельности предприятия, связанной с денежными средствами:

2.1. Разделение по видам деятельности

Если в отчете нужно отражать отдельно каждый вид деятельности, то статьи тоже должны иметь такое разделение. Чаще всего статьи группируют по видам: поступления по основной деятельности, выплаты по основной деятельности, поступления по финансовой деятельности и т. д.

2.2. Статьи по подотчету

Решено передавать деньги в подотчет общей суммой, без указания назначения? В таком случае в списке должна быть статья «Выдача в подотчет». Необходима также и статья «Возврат денег из подотчета».

2.3. Возврат

Предположим, что принято решение оформлять возвраты отдельно от выплат и поступлений. Предусмотрите в отчете статьи «Возврат денежных средств поставщиком», «Возврат денежных средств покупателю».

2.4. Овердрафты и краткосрочные кредиты

Если при составлении отчетности решено отслеживать «быстрые» кредиты, то должны быть предусмотрены такие статьи «Получение краткосрочного кредита», «Возврат краткосрочного кредита». Для кредитов другого вида должны существовать иные статьи.

2.5. Деньги в пути

Вы приняли решение учитывать деньги в пути? Тогда необходимы статьи, отражающие расход (например, «Передача денег в другое место хранения») и приход (например, «Прием денег из другого места хранения»).

2.6. Расчетные строки отчета

Хочется отметить, что расчетные строки отчета (например, ЧДП) не должны иметь аналога в статьях!

- Дублирование аналитик

Ранее мы определили по каждой строке отчета аналитики, по которым можно будет расшифровать эти строки. Нужно добиться того, чтобы аналитики не показывали одно и то же. Иначе нужно будет потратить время на их сопоставление, а вероятность ошибок вырастет. Например, вы решили, что строку отчета «Выплаты по основной деятельности» развернете по расчетным счетам и статьям ДДС, т. е. в отчете можно будет посмотреть, за что вы платили и с какого расчетного счета. В таком случае не стоит создать статьи «Оплата поставщику с р/с № 1», «Оплата поставщику с р/с № 2». Кажется, что это очевидно, но очень часто в статьи добавляют ненужную детализацию, которая уже есть в контрагентах, товарах, расчетных счетах и т. д.

- Наполнение отчета о движении денежных средств

Для того чтобы ни одна строка отчета не осталась пустой, а все статьи были отражены в отчетности, нужно составить таблицу соответствия (таблица 3). Используем строки, которые не являются расчетными.

|

Таблица 3 |

|

|

Строка отчетности |

Статьи ДДС |

|

Поступления по основной деятельности |

Оплата ватрушек Оплата пончиков Оплата доставки товара и др. |

|

Выплаты по основной деятельности |

Закупка материалов на производство Закупка товаров у отечественных поставщиков и др. |

Очень важно, чтобы каждой строке соответствовала хотя бы одна статья и каждая статья входила только в одну строку отчета!

Итак, список статей ДДС практически составлен. Группируем их в «Поступления» и «Выплаты», и средство для анализа готово. Осталось только описать назначение каждой статьи и отдать на ознакомление всем, кто будет оформлять операции.

Таким образом, на первом этапе своеобразной ревизии мы представили отчет по движению денежных средств, установили общее понимание каждой строки отчета и правил выбора статьи, составили единый перечень статей движения денежных средств.

Очень важно обращать внимание на те сведения, которые могут быть в отчете о движении денежных средств.

Пример

В одной из компаний отчет был составлен, исходя из информации о движении денежных средств, прямым методом.

Поступления от операционной деятельности

Поступления от продажи товаров типа 1

Поступления от продажи товаров типа 2

Поступления от продажи услуг вида 1

Поступления от продажи услуг вида 2

Выплаты по операционной деятельности:

Прямые выплаты:

Выплаты на услуги

Материалы на услуги вида 1

Материалы на услуги вида 2

Себестоимость продукции

Товар 1

Товар 2

Косвенные выплаты

Производственные выплаты

Выплаты по аренде производственных помещений

Выплаты на содержание производственных помещений

Электроэнергия

Коммунальные платежи

Услуги специализированных компаний

Выплаты на производственные нужды

Выплаты за материалы

По основной деятельности

По вспомогательной деятельности

Коммерческие выплаты

Выплаты на рекламу

Брендовые товары

<…>

Административные выплаты

Выплаты по аренде недвижимости

Выплаты за содержание офиса

Электроэнергия

Коммунальные платежи

Выплаты за ремонты офиса

<…>

Денежный поток по операционной деятельности:

Поступления от инвестиционной деятельности

<…>

Выплаты по инвестиционной деятельности

<…>

Денежный поток по инвестиционной деятельности

Поступления от финансовой деятельности

Кредиты полученные

<…>

Выплаты по финансовой деятельности

<…>

Выплаты финансовые — ЦБ

Выплаты финансовые — проценты по кредитам

Денежный поток по финансовой деятельности

Итого — поступления

Итого — выплаты

Чистый денежный поток

Это реальный пример отчета одной из компаний, правда, немного видоизмененный. Исходя из опыта, могу сказать, что отчеты такого вида — далеко не редкость. Итак, какую же информацию можно почерпнуть из данного документа? Какие выводы сделать?

Поступления

Как вы думаете, насколько отвечает истине разделение поступлений по типам товара? Предположим, клиент совершил несколько покупок.

Первая покупка

|

Наименование |

Тип |

Количество |

Цена за ед., руб. |

Сумма, руб. |

|

Товар 1 |

Тип 1 |

2 |

1 000 |

2 000 |

|

Товар 2 |

Тип 2 |

10 |

50 |

500 |

|

Товар 3 |

Тип 1 |

5 |

700 |

3 500 |

Вторая покупка

|

Наименование |

Тип |

Количество |

Цена за ед., руб. |

Сумма, руб. |

|

Товар 1 |

Тип 1 |

20 |

10 000 |

200 000 |

|

Товар 4 |

Тип 2 |

15 |

200 |

3000 |

После этого клиент платит 70 000 руб.. Вопрос: за товар какого типа заплатил клиент? Как распределит эту сумму человек, занимающийся учетом? Правильно — наугад. Более того, когда придет следующая оплата, один и тот же тип товара может быть оплачен дважды, а какой-то не оплачен вовсе.

А теперь усложним ситуацию и представим, что клиент заплатил 280 000 руб. За какой тип товара он переплатил? Кто может это заранее угадать? И снова тип товара указывается наугад. Насколько правдоподобна такая отчетность?

И еще один вопрос: какие решения будут приниматься на основании информации о поступлении денег в разрезе типов товара? За товар типа 1 платят больше, чем за товар типа 2? Но по отчету о движению денег трудно понять, какой товар или услуга пользуется большим спросом или более рентабельна.

Даже если у вас только наличный расчет в момент продажи, все равно есть определенные нюансы: отсрочка, передача в долг, отчет в конце периода и пр.

Чтобы было понятней, приведу пример из своего опыта. Я веду личную бухгалтерию. Работаю на основной работе, пишу статьи, плюс еще несколько источников дохода. На работе я много чего делаю: пишу технические задания, разрабатываю методологию, кодирую… Смогу ли я выделить, за что конкретно заплатила мне компания? Могу, конечно, найти какую-то базу (например, по потраченному времени) и долго мучиться справедливостью такого распределения. Только вот зачем мне такая информация? Логичнее выделить источники денег в моем кошельке. А потом окажется, что больше всего денег я получаю от Василия, но сумма этих поступлений не прогнозируема, что не дает мне уверенности и возможности планировать выплаты. Вывод: надо поднять этот вопрос при следующей инкассации.

Выплаты

Что касается выплат, то тут все гораздо сложней и более запущено. Например, деление выплат на прямые и косвенные. Сразу возникает вопрос: по отношению к чему они прямые или косвенные? Судя по детализации отчета, имелось в виду отношение к товарам и услугам, т. е. в прямые выплаты, по идее, должны попадать те суммы, которые пошли на определенный продукт.

Наверное, у вас уже возник следующий вопрос: как же это определить? Вот мы купили какой-то материал, положили на склад. Откуда мы точно можем знать, сколько материала пойдет на услугу вида 1, а сколько на услугу вида 2? Даже если на эти услуги идут совершенно разные материалы, в момент закупки сложно определить, сколько точно материала будет израсходовано. Можно посчитать по нормам, но цифра получится приблизительная. И потом, материал может быть закуплен по разным ценам, несколькими партиями. Мы же не знаем, из какой партии будет взят материал? В общем, становится понятно, что цифра в отчете приблизительная и только на основе движения денег (а наш отчет показывает именно движение денежных средств) точно ее посчитать невозможно.

Таким образом, точно разделить выплаты на прямые и косвенные невозможно, поэтому лучше этого не делать.

Себестоимость товара

Обратите внимание, где находится эта цифра — в отчете по деньгам, в разрезе типов товаров. Что обозначает эта цифра? Деньги, которые мы заплатили за материалы, предназначенные для товара типа 1? В таком случае эта строка отчета называлась бы «Закупка материалов». Откуда нам может быть известно, что данный материал именно на такую сумму пойдет на производства товара типа 1? Может быть, это закупочная стоимость товара типа 1? Но тогда эту строку нужно называть «Закупка товара типа 1» и понимать, что она никак не связана со строками поступлений. Заметим, что в компании, отчет которой использовался в примере, эта строка означала именно себестоимость товара, деньги за который поступили и показаны в строке «Поступления».

Итак, предположим, что мы посчитали, сколько денег поступило за товар типа 1. Теперь посчитаем себестоимость этого товара. Опускаем вопросы, касающиеся учета производства, партий, сборов, затрат. В данной компании считали себестоимость по норме (что тоже ставит под сомнение достоверность отчета).

Итак, пусть стоимость товара 1 — 10 000 руб. за единицу, продали его две штуки. Норма себестоимости — 2000 руб. (т. е. считаем, что производство этого товара всегда обходится в одну сумму). За товар 1 покупатель уплатил 18 000 руб. Какую себестоимость поставить в отчет? Пропорциональную? Тогда сколько от каждой штуки он оплатил? Или 4000 руб.? Тогда что потом делать, когда оплатят оставшиеся 2000 руб.?

Надо ли говорить о том, что в этом случае речь уже не идет о движении денег? Мы ведь не оплачиваем себестоимость товара в момент оплаты покупателя. Какие бы ни были условия работы с поставщиком (например, комиссия), связь может быть только условной. Правильно показать эту цифру в отчете просто невозможно. Потому что в тип 1 входит много товаров с разной стоимостью, и еще неизвестно, какой именно товар брал клиент. К тому же наценка на товар может быть разной. А самое главное — это не имеет никакого отношения к деньгам. Любой способ получить цифру в этой строке — только способ, а значит, это не отражает фактические события объективно.

Можно еще долго анализировать такие нюансы и говорить о достоверности/недостоверности информации. Мы же на данном примере хотели показать, что отчет о движении денег должен содержать информацию именно о деньгах, а для других целей необходимо строить иные отчеты. Многое из того, что показано в отчете из примера, можно увидеть в отчете о прибылях и убытках, многое — в балансе.

В заключение хотелось бы отметить, что отчет о денежных средствах не должен содержать сведения о:

- прибыли предприятия за период;

- обороте и доходности определенного вида товара;

- дебиторской (кредиторской) задолженности того или иного контрагента.

Но в отчете обязательно должна быть представлена информация о том:

- сколько потрачено, на что, сколько получено, из какого источника;

- какой вид деятельности приносит наибольший денежный поток (какими доходами пользуется предприятие — от финансовой деятельности, от инвестиционной или от основной);

- необходимая для расчета различных денежных показателей.